Las entidades financieras, obligadas a vigilar de cerca este segmento de mercado en el que empiezan a sonar las primeras alarmas de impagos.

La banca española ha comenzado a notar ya los primeros ‘pinchazos’ del coronavirus en balance. Es cierto que las entidades han logrado mantener un férreo control de la mora en los últimos trimestres, gracias a las medidas para ayudar a familias y empresas. Sin embargo, hay ciertos segmentos como el de las micropymes que empiezan a despuntar en impagos y que el sector tendrá que vigilar muy de cerca para evitar que las cifras se desboquen.

Por lo general, se consideran micropymes a las empresas con plantillas de menos de diez empleados, cuyo volumen de negocio se sitúa entre el millón y los 5 millones de euros. “En este segmento es en el que estamos encontrando más problemas, pero intentamos anticiparnos para buscar soluciones y evitar las quiebras”, explican desde una entidad financiera nacional.

Autónomos y pequeñas empresas han sido, de hecho, el segmento más beneficiado por los préstamos avalados por el Instituto de Crédito Oficial (ICO). De ahí que sorprendan las previsiones de algunas entidades consultadas por Invertia en torno a un repunte de la morosidad por encima del 7% en este tipo de compañías de menor tamaño de cara a los próximos meses.

Primeras alertas

De hecho, Bankinter, que presentó sus resultados anuales el pasado jueves, ya evidenció esta situación, al situar la morosidad de este grupo de microempresas en el 7,4%, tres décimas más que en el trimestre anterior.

Es cierto que el grupo redujo su tasa de morosidad total hasta el 2,37% a cierre de 2020 y que mantiene coberturas suficientes para hacer frente a lo que viene, pero el repunte que se está notando en las compañías de menor tamaño refleja la necesidad de vigilar con marcado interés este segmento, que, por otro lado, siempre ha sido más propenso a los impagos.

Otra de las entidades más expuesta a las pequeñas y medianas empresas es Banco Sabadell.

La morosidad del grupo en este negocio se situó en el 6,69% a cierre de 2019. Y esa cifra también rondaría ahora el 7%, según las estimaciones del mercado, tras despedir septiembre, últimos datos disponibles, con una subida hasta el 6,77%.

El pico de la mora

El hecho de que este tipo de préstamos entren en mora no quiere decir que los bancos vayan a sufrir un fuerte repunte en su tasa global en los próximos meses. Pero sí pueden ser las primeras alertas de unas previsiones que apuntan a que, cuando las ayudas a familias y empresas desaparezcan, la tasa de impagos podría alcanzar el 10% de media en el sector.

Al menos ese es el pico que observan los expertos de la agencia de rating S&P para finales de este año o, incluso, principios de 2022, conscientes de que los problemas iniciales de liquidez en sectores como el ocio o la hostelería se han convertido ya en problemas de solvencia.

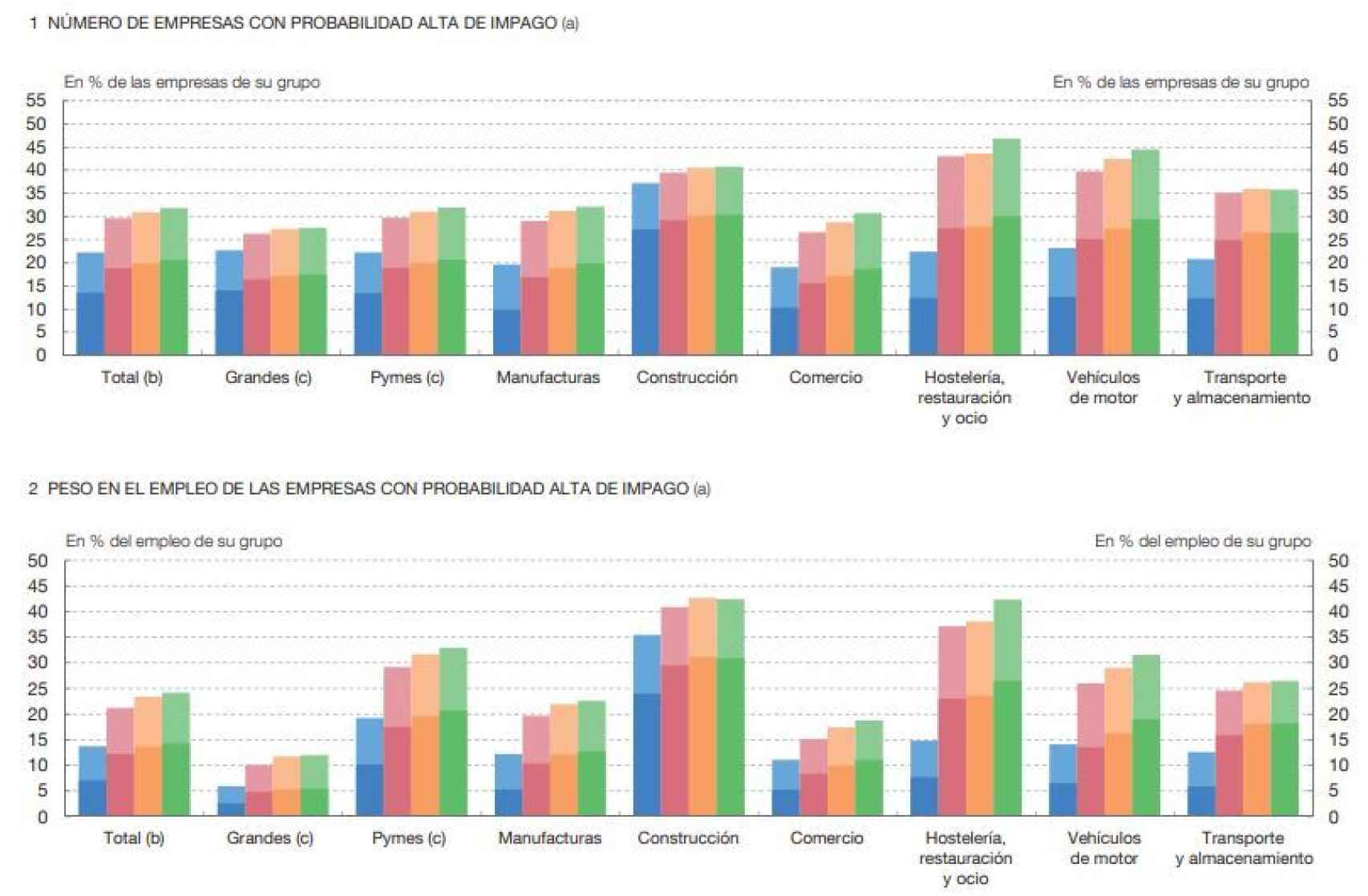

El Banco de España lleva meses advirtiendo de esta realidad. A finales del pasado verano, publicó un informe sobre las necesidades de liquidez y la solvencia de las empresas no financieras tras la irrupción de la crisis del coronavirus.

El documento estimaba que entre un 30% y un 32% de las empresas españolas contaban ya con una alta probabilidad de default, cifra que se eleva por encima del 50% en el caso de las pequeñas compañías.

Empresas con probabilidad de impago | BdE

En este sentido, el regulador ha ido lanzando mensajes al Gobierno para evitar que 2021 se convierta en el año de las quiebras de muchos pequeños negocios.

Para empezar, y al igual que han hecho muchos empresarios en los últimos meses, incluidos los propios banqueros, el Banco de España ha hablado ya de inyecciones directas a las compañías en dificultades con negocios capaces de resistir la crisis y ‘soltar la mano’ de aquellos que no vayan a poder sobrevivir.

Desde el organismo comandado por Pablo Hernández de Cos, también han defendido la idea de un mecanismo concursal pensado en exclusivo para microempresas y autónomos, que permita que estos procesos sean ágiles y menos costosos para los afectados.

Incluso se ha hablado de ‘perdonar’ las deudas menores para permitir a los negocios en apuros puntuales salir adelante. Todo lo que haga falta para evitar que el segmento de las pymes, el más golpeado por la crisis, ponga fin antes de lo previsto al control de la mora que hasta ahora mantiene el sector bancario.